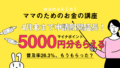

ファイナンシャルプランナーの国家資格を持つ筆者が、主婦向けに早期リタイア「FIRE」の始め方を3ステップで解説します!

30代で人生上がりの人も続出中、今話題の「FIRE」をご存じでしょうか?

「FIRE」 とは「Financial Independence, Retire Early」の略で、経済的自由を得て早期リタイアする米国発祥のムーブメントです。

▼「経済的自由」については、下記の記事にまとめました。

「FIRE」を達成する事で得られる未来は、下記のようなものです。

- 日々の暮らしの中で、お金の心配がなくなります。

- 将来の生活のお金の心配や不安もなくなります。

- お金のためにやりたく無いことをやらなくてもいいようになります。

- 好きなことだけをして生きていけるようになります。

- 自分のためにたくさんの時間を使えます。

- 追加で稼いだお金は、生活以外の贅沢に使い切ったって大丈夫です。

- 住む場所にも制限を受けません。

- こういったことから、ストレスが大きく減ります。

「FIRE」が欧米の若者の間で一大ムーブメントになっているのも納得ですね。

この記事を読めば、今流行りの「FIRE」とは何かという意味や、その仕組みや構造が理解できます。

更に、どうやって私たち子育て主婦世代が「FIRE」を始めればよいかもご紹介します。

主婦向けのFIRE方法3ステップで、早期リタイアを達成して自由をつかみましょう!

「FIRE」とは?その意味を分かりやすく解説

FIREとは、「Financial Independence(経済的自立)」と「 Retire Early(早期リタイア)」の2つの言葉の頭文字をとったものです。

つまり、「早期リタイアをして、お金のために働く縛りから自分を解放する」というライフプランや概念を意味します。

ここでいう「早期リタイア」は、日本で根付いている定年前にリタイアする「早期退職」とは違います。

FIREの早期リタイアは、リタイア後も貯蓄と節約のバランスをとりながら、投資の収益や、新たに始めたビジネスなどで生活を向上させて行くといったイメージです。

「セミリタイア」という言葉を当てはめられることも多い「FIRE」ですが、イメージ的には従来の早期退職よりもセミリタイアの方が近いですね。

このFIREの発祥は米国ですが、今では欧米諸国も含めて、グローバルなムーブメントになってきていて、日本人でもFIREを目指す人が増えてきました。

コミュニティなども充実し、支持を集めていて、多数のメディアでも取り上げられています。書籍もいろいろ出ているので、興味のある方は読んでみてくださいね!

本来FIREは「経済的自立」を目指していて、「大金持ち」「豪遊」といった特別な「経済的自由」とはまたイメージが異なります。

というのも、FIREの主な支持者は、マイホーム・マイカー信仰など、従来の価値観に縛られないミレニアル世代。

過剰消費するための労働への反発、自分の人生の時間に重きを置いた考えがその核にあり、あくまでFIREの目的は「労働に縛られない豊かな人生設計」です。

「FIRE」達成のゴールとは?

FIRE達成のゴールとはいったい何なのでしょうか?

FIRE達成のゴール地点は「人それぞれ違う」としか言いようがありません。

というのも、FIREが目指すところは

生活に必要な金額 < 不労所得

または

※ 資産額 = 年間生活費 × 25

だからです。

なので、個々の年間の生活費がゴール地点を計算する変数になります。

年間生活費が200万の人だったら、年間の不労所得額が200万円、または資産額が5000万円を超えたらゴールとなり、年間の生活費が2000万円かかる人の場合は、年間の不労所得が2000万円、または資産額が5億円を超えたらゴールとなるのです。

個々の生活費の金額で、FIREのゴールは近くも遠くもなります。

これは、「経済的自由」の回で解説したことと同じですね。

そして、ここで疑問が出てくるであろう

※の計算式【 資産額 = 年間生活費 × 25 】

の「25」という数字がどこから来たのか?というこです。

FIREについて調べていると、必ず出会う数値だと思います。

この数字は、FIREの仕組み・構造がわかれば納得できると思います^^

FIREの仕組み・構造

ここからは、FIREの仕組みや構造を解説していきます。

FIREの構造の柱となるのが、「資産運用(投資)で不労所得を得る」ということです。

つまり、投資した元本を減らさずに、配当金だけで生活費が賄えるようになればFIRE達成です。

これが、下記の式の意味です。

生活に必要な金額 < 不労所得(=配当金)

そして、生活に必要な配当金を得られる必要な資産額が、「The Rule of 25」と言われる下記の式です。

資産額 = 年間生活費 × 25

年間の生活費が400万円の人であれば、その25倍の1億の純資産を持つことで、配当で400万が毎年得られるという考え方です。

配当だけで400万円なので、資産自体は1円も減りません!

その考え方のもとになっているのが「4%ルール」と呼ばれるものです。

これは、米国主要銘柄の過去45年間の平均投資利回りの7.1%から、インフレ率の3%を差し引いたとき、投資のリターンが4%になるという計算です。

「インフレ率」とは、昨年と比べてどれくらい物価が上昇したかということです。

物価が上昇することで現金の価値が下がります。

▼インフレリスクについては下記の記事にまとめました。

こうしたインフレのリスクを加味した利回りの数字が、インフレ率を差し引いた「4%」なのです。

この4%の年利で計算したときに、1億円の資産の配当金額が400万円となるわけですね。

それを、生活費の金額から逆算するための公式が

資産額 = 年間生活費 × 25

「25倍ルール」というわけです。

このような仕組みで、FIREは成り立っています。

【FIREするには、自分の年間生活費の25倍額の投資資産を持てばいい】簡単にこれだけ覚えておきましょう。

主婦向け早期リタイアの始め方

FIRE仕組みはなんとなくわかったのだけど、1億円って、、、、ちょっと現実離れしすぎて私には無理そう。

1億円というあまりにも途方もない金額に、自分とは無関係な話のように思って、気を落とす気持ちも分かります。

私たち子育て主婦の家庭では、子育てにお金がかかるうえに、夫婦どちらかは満足に働けない状況の場合が多いですよね。

子育て中に投資する余裕なんて全くなし!というように、どこも似たようないっぱいいっぱいな状況かと思います。

子育てって、本当にお金がかかりますものね!!!

じゃぁ、FIREって私たち世代には無縁よね~?

そんなことありません!

子育て家庭でもFIRE達成は遠い夢ではありません。

私たち主婦層が早期リタイアのFIREを目指すために、何から始めればいいのか、ここからは簡単3ステップで解説していきます。

その前提条件として、下記のゴールを設定しました。

①完全なFIREは目指さなくてよい

②部分的なFIREを目指す(サイドFIRE)

もちろん、全部の生活費を賄えるに越したことはありませんが、

- 私のお小遣い分はFIREする

- 光熱費分はFIREする

- 家賃・ローン分はFIREする

という感じで、生活の一部を不労所得で賄うだけでも、暮らしの余裕は大きく変わってきます。

ここを目指して進むための3ステップが下記の通りです。

【ステップ1:節約】

生活費、特に固定費の見直しで無駄なお金をバッサリカット!

【ステップ2:稼ぐ】

いらないものを売る、プチ副業をするなど、収入をプラスする!

【ステップ3:投資】

ステップ1,2で捻出したお金を全部投資に回す!

この3ステップを、まずは順番に行ってみましょう。

それぞれのステップをどんどん強化していくと、投資の資産が徐々に積みあがっていきます。

よく「投資は少額しても仕方ない」という意見も耳にすると思いますが、投資はたとえ少額であっても、コツコツ長期的にやり続けることで得られるリターンが大きくなります。

例えば、つみたてNISAという制度を使って、1人最大毎月33000円を夫婦それぞれ20年間積み立てすると、利回り4%でも2200万円以上になります。

2200万円あれば、年間の不労所得は88万円という計算になります。

月額66000円を投資に回せるようになるだけで、20年後に88万円の不労所得と考えると、もっと多い金額や長い期間積立すると、より多くの不労所得が得られるのがわかりますね。

主婦向けFIREに向くのは、このような「長期投資」なのです。

ちなみに、年収別にFIRE達成の積立金額を計算してみましたので、下記もご参照ください。

自分の状況にあっているもの、簡単に始められそうなことから、早期リタイアの自由な未来のために、FIREの一歩を踏み出しましょう!

「ママのためのお金の講座」では、この3ステップに関する様々な情報を発信していますので、他の記事もぜひご覧ください!

FIREは夢と希望のムーブメント

最後に、「FIREとは」のまとめをしていきましょう。

「FIRE」 とは「Financial Independence, Retire Early」の略で、経済的自由を得て早期リタイアする米国発祥のムーブメントでしたね。

「FIRE」を達成する事で得られる未来は、下記のようなものでした。

- 日々の暮らしの中で、お金の心配がなくなります。

- 将来の生活のお金の心配や不安もなくなります。

- お金のためにやりたく無いことをやらなくてもいいようになります。

- 好きなことだけをして生きていけるようになります。

- 自分のためにたくさんの時間を使えます。

- 追加で稼いだお金は、生活以外の贅沢に使い切ったって大丈夫です。

- 住む場所にも制限を受けません。

- こういったことから、ストレスが大きく減ります。

そして、子育て主婦におすすめのFIREは、「サイドFIRE」という部分的なFIREでしたね。

「サイドFIRE」とは、生活の一部分を不労所得にすることで、家計の余裕が生まれるというものです。

そしてその方法は、「長期投資」がおすすめでした。

もっとFIREについて詳しく知りたいという方は、ぜひこちらの書籍を読んでみてくださいね!

節約方法から、投資のやり方まで事細かに記されているのでおすすめです。

ということで、今後もママのための、ママによる、お金の講座をお楽しみください♪

![FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド [ クリスティー・シェン ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/8574/9784478108574.jpg?_ex=128x128)

![本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法 [ 穂高 唯希 ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/1337/9784788921337.jpg?_ex=128x128)

コメント