株式投資に興味はあるけれど、

株初心者すぎて右も左もわからない

株式投資の仕組み自体がわからない

という方でも多いのではないでしょうか。

分からない事って不安だし怖いものですよね。

でも大丈夫ですよ!

FPである筆者が、そんな株の超初心者のために、株式投資の仕組みについて一から丁寧に解説します。

株の仕組み、おすすめの投資方法、投資するタイミングなどをしっかり学べば、株に対する不安や恐怖心もなくなるはずです。

そして目指すは、株式投資を通して将来のお金の安心を手に入れましょう!

なぜ、投資が将来の安心を生むのかについては、下記の記事をご覧くださいね。

株って何?どういう仕組み?

まず初めに、

「株式投資とは何か」

について、しっかり押さえていきましょう。

株式とは

皆さんおなじみの「株式会社」。

株式とは、その株式会社が投資家から資金を調達するために発行する「証券」のことです。

「株を買う」とは、株式会社に出資して、その証券である株式を受け取ることです。

株式を受け取った人(株主)は、株式の価格の値上がりや、配当金による利益を期待できます。

この二つの利益、キャピタルゲイン(株価の値上がり)とインカムゲイン(配当金)については、下記のブログに詳しくまとめています。

「期待」と表現したように、期待はできるものの、預貯金のように元本が保証されているわけではありません。

それゆえに株は「リスク資産」とされています。

株式は値動きが大きいため、一般的にハイリスク・ハイリターンと言われていますが、長期的に見れば利回りが3.9%~7.5%とも言われています。

株の買い方(購入方法)

株式投資の仕組みはわかったわ。でも、具体的にどうやって買うのかしら?お値段は?

株式は、証券取引所で取引されていて、私たちは「証券会社」を通して購入します。

証券会社の窓口で購入することもできるのですが、断然ネット証券がおすすめです。

ネット証券であれば、自宅でスマホやパソコンから株を購入でき、手数料も安いのが特徴です。

株の買い方は、証券会社に口座を開設して、購入する銘柄と個数を決めて注文をします。

そこで注意したい点は、個別の株は「お高い」ということ。

*

例えば、2021年4月某日のスシローの株は一株5010円。

「5000円くらいなら買えるわ!」

と思うのですが、株の注文は100株/口単位~などと、売買の最低株数が決まっています。

スシローに投資しようと思ったら、最低50万円以上の資金が必要になります。

投資超初心者なのに、いきなり50万円なんて無理無理無理!

そうですよね!たとえ50万円を投資資金として準備できたとしても、いきなり一気にスシローの株だけ買うなんて、リスクが高すぎます。

色々な業種の株に広く投資して、リスクを分散させたいですよね。

1つの株しか持っていないと、その会社が倒産したらそれで終わりです。

株は元本保証があるわけではないので、会社がなくなれば無価値になります。

そんなギャンブルみたいなことできないわよ。色んな株が入った詰め合わせパックみたいなのがあればいいのに、、、、

それが、あるんです「株の詰め合わせパック」が!

スシローも、ディズニーも、マクドナルドも、Googleも、アマゾンも、、、、というように、いろんな株が入った詰め合わせ商品が販売されています。

それが「投資信託(ファンド)」というものになります。

- 株式投資は、必ずしも利益が確約されているわけではなく、損失も考えられる

- 長期的な期待利回りは3.9%~7.5%と言われている

- リターンが大きい分、リスクも大きいのが特徴

- 証券所でリアルタイム取引ができる

- 株式の売買には最低株数が決まっている(100株~など)

投資信託(ファンド)とは

先程も説明した通り、「投資信託」とは、いろんな株がたくさん入った詰め合わせパックになります。

そんな投資信託には、たくさんの種類があります。

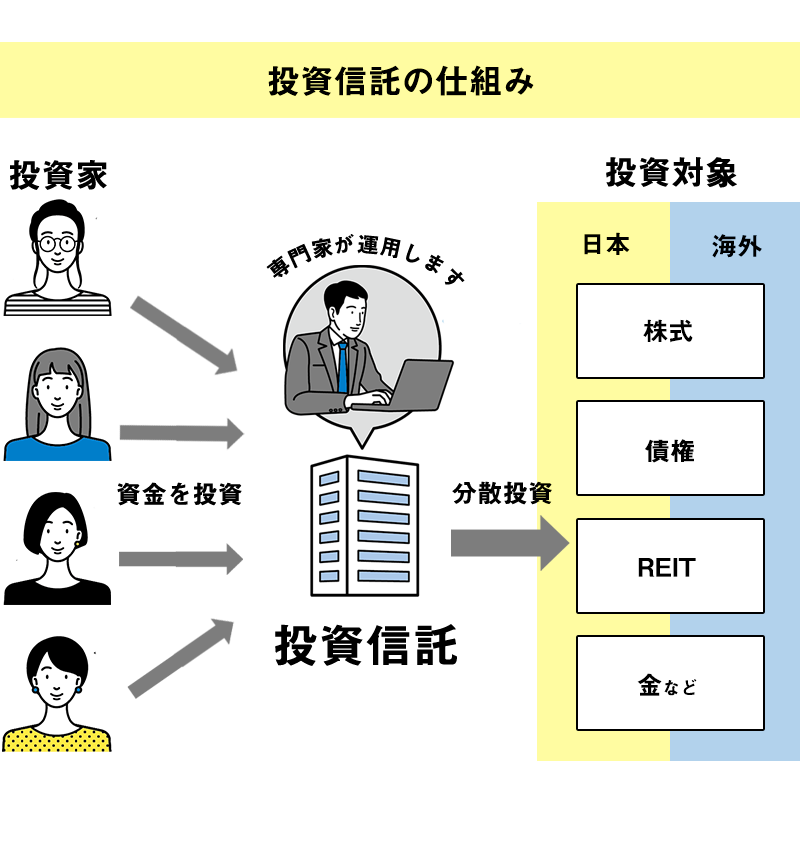

日本の株式を扱っているもの、海外の株式を扱っているもの、※債権を扱っているもの、※REITを扱っているもの、これらの資産を全部扱っているものなど、様々なテーマでラインナップされています。

様々な株に投資して運用しているので、リスクが分散され、株式投資よりもリスク・リターン共にマイルドなのが特徴です。

※債権やREITについては、下記の記事で説明しています

投資信託の仕組み

色んな株式の詰め合わせである投資信託の仕組みは、投資家が直接企業の株を買うのではなく、間に運用会社が入ることで成り立ちます。

多くの出資者からお金を集めて、そのお金を使ってプロが、テーマに沿った様々な株を買って運用を行います。

「テーマ」とは「何をメインの投資先にして運用しているか」ということで、出資者は自分の投資目的に合った投資信託を選ぶことができます。

そんなにいろんなところに投資していたら、お値段もなんだか高そう、、、

いろいろな株に分散投資をしているのですが、その分多くの人からお金を集めているため、一人あたりはとっても小額から始めることができます。

株のように、100株単位というような購入縛りがなく、「口数単位」または「金額単位」での購入が可能です。

100円から積立で投資することも可能です。

ただ、投資信託のデメリットは2つ、

① 基準価額(一口の価格)が1日1回夕方取引所終了後に計算されるため、価格がわからないまま売買することになる

② 株を直接買うよりも「手数料(信託報酬)」が高い

ということです。

それでも、プロが運用してくれるということから、「ほったらかし投資」に向いているのが、投資信託の魅力です。

その手数料(信託報酬)さえ、近年はとても安くなってきています。

- 投資信託はいろんな株の詰め合わせパック

- テーマごとに詰め合わせ内容(投資先)が異なる

- ミドルリスク・ミドルリターン

- プロが運用している

- 「口数単位」か「金額単位」で購入できる

- 100円からの小額投資が可能

- 積み立て投資ができる

- 基準価格がわかりにくい

- 手数料が高め 0.5~3%

投資信託の2つの種類、「インデックスファンド」と「アクティブファンド」については、下記に詳しく書きましたので是非読んでみてください^^

ETF(上場投資信託)とは

「株式」と「投資信託」この2つをミックスさせたのが、「ETF(上場投資信託)」です。

その名の通り、「上場した投資信託」なのですが、簡単に言うと、投資信託を一つの株のように扱って証券取引所で取引できるようにしたものというイメージです。

証券取引所でリアルタイム取引ができ、手数料(信託報酬)も安いという、投資信託のデメリットを払拭するような商品です。

だったら私は、ETFから100円積立で投資を始めてみようかな!

ただETFは、運用が少し中級者向けです。

購入が株式と同じように口数単位であり、小額からは投資できません。

年々価格が下がってはいますが、数万円~数十万円が一口の金額となっています。

また、※配当金の再投資や、積み立て購入にも自動では対応していないので、「ほったらかし投資」には不向きです。

やっぱり、ほったらかしにしたいから、私は投資信託一択だわ。

ETFは、ある程度こまめに購入したり配当金を再投資するなどができる人向けの投資商品ですね。

- EFTは投資信託を株と同様に取引できるもの

- 手数料(信託報酬)が安い 0.1~1%

- リアルタイム取引ができる

- 積立や配当金再投資が自動でできない

- 購入最低単価が高め 数万~数十万

株初心者向けのリスクの低い投資方法

ここまで、「株式」「投資信託」「ETF」の内容を見てきました。

その中でも、超初心者さんには断然「投資信託」がおすすめです。

株について細かくたくさん勉強しなくても、銘柄の選び方と買い方さえわかれば、買った後はプロにお任せできるのも、素人や忙しい人には有難いですね!

投資対象がわかったところで、さらにリスクを減らす、かしこい投資運用方法を見ていきましょう

運用スタイルは「長期投資」一択

株式投資と言えば、パソコンの前に張り付いて一日中株を売買する「デイトレード」をイメージする人もいるかもしれません。

株式投資を始める前の私もそういうイメージを持っていました。

ただ、こういうトレードではなくて、一度保有した株を10年、20年、30年と長期で保有し続ける「長期投資」を私は推奨しています。

なぜなら、経済が成長している限り、長期投資は負けない確率が極めて高いからです。

長期投資が負けない(マイナスにならない)理由は2つあります。

①時間を長く持てば持つほど収益が安定する

②複利のチカラで大きく増える

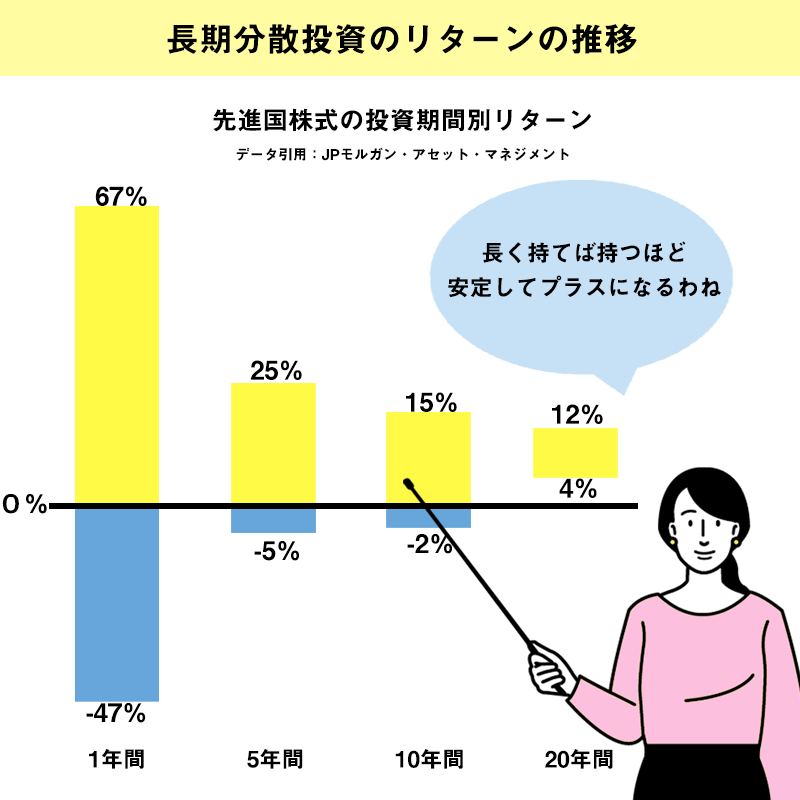

JPモルガン・アセット・マネジメントの資料より、過去のデータから投資の期間と平均リターンを下記のグラフのようにまとめてみました。

長期で持てば持つほど、リスクとリターンの振れ幅が小さくなり、マイナスになる可能性がなくなっていっています。

もう一方の「複利のチカラ」とは、最初の元金と、それまでの利息を合わせた金額に利息が付く計算方法です。

複利は、かのアインシュタインが「人類最大の発明」と言ったほど、強大な力を持つものです。

期間が長ければ長いほど、複利効果が高まるのが特徴です。

長期投資は、これから将来的に教育資金や老後資金が必要になる、私たち子育て世代ととっても相性がいいと思いませんか?

最初は少額からスタートでOK

とはいっても、うちはそんなに投資に回せるお金がないかも。頑張っても月々1~2万円くらいが精一杯、、、

「投資は少額しても意味がない」そんな言葉を聞いたことがあるかもしれませんが、少額でも投資するかしないかでは大きな差が生まれます。

確かに、小額を短期間だけやっても戻ってくるお金は微々たるものかもしれません。

ただそこには「やるか」「やらないか」という大きな隔たりがありますし、「投資経験」があなたの血となり肉となります。

たとえ月1万円からでも、コツコツと投資をし続けることで、「経験」も磨かれ、じわじわと財産も増えていきます。

そのように投資経験を積みながら、節約や副業で、投資に回せるお金をだんだん増やして大きく投資できるようにしていきましょう^^

このブログでは、節約情報やお金を稼ぐ方法も発信していますので、投資と合わせ技で頑張っていきましょうね!

買うタイミングはいつがベスト?

投資は、株を安く買って高く売った差額が利益の基本です。

だから1円でも安い時に買いたいと思いますよね。

でも、いつが底値か、安い時かというのは過去を振り返ってはじめてわかる事です。

しっかり勉強した人なら、ある程度相場を予測できるかもしれませんが、実際に明日の株価がどれだけ上がるか、どれだけ下がるかは誰にもわかりません。

変に相場を読んで下がるのを待ったりせずに、金額を決めて定期的に買っていくのが初心者の投資タイミングの最適解です。

これは「ドルコスト平均法」という立派な投資手法です。

いつ買うか悩んでいるよりも、1日でも早く投資をして、長期投資のメリットを早く享受しましょう。

金融商品の投資手法の一つで、資金全部を一回で投資するのではなく、資金を分割して定期的に継続投資する手法。購入金額を平均化できる。

子育てママこそ投資を始めるべき理由

家計管理は長期戦です。

だからこそ相性の良い「長期投資」「積み立て投資」で、将来の子供の教育資金、自分たちの老後に、今から資産形成を始めませんか。

でもうちは、結構定期預金している方だから、投資はしなくて大丈夫かな。

本当にそうですか?

「貯金してたら安心」とまだ思っている方は、下記の記事を読んでみてください。

そう思っている方こそ、貯金と投資の考え方が大きく変わること間違いありません。

貯金はリスクがあることがわかった、じゃあ投資しよう!

そう思ったときに、初心者におすすめなのが「投資信託」の中でも「インデックス投資」と呼ばれるものになります。

ぜひこちらの記事も読んでみてください!

色々情報がありすぎてわけわからなくなってきた!

という方には、投資について本で体系的に学ぶことがおすすめです。

インターネットの検索だと、どうしても情報は断片的なものになりがちですので、ぜひ初心者向けの株式投資の本を一冊購入して読んでみましょう。

当ブログでは、子育てママのお金に関する様々な役立つ情報を、国家資格FPが紹介しています。

教育資金、老後資金問題を解決したい方は、他の記事もチェックしてみてくださいね♪

コメント